СИђт╣┤УљЦТћХУ┐Љ60С║┐№╝їтцДтЇќтЁгт╝ђтцДжЄЈу╗ЈУљЦу╗єУіѓ

ТгА

ТгА

2021т╣┤№╝їУЄ┤ТгДжбёУ«АтЁет╣┤УљЦТћХУДёТеАУЙЙ59.67 С║┐тидтЈ│сђѓТюгтЉе№╝їУЄ┤ТгДтюетЏътцЇТи▒С║цТЅђжЌ«У»бтЄйТЌХтЁгт╝ђС║єТЏ┤тцџу╗ЈУљЦу╗єУіѓ№╝їтїЁТІгС║ДтЊЂС╝ўтїќсђЂтЇ│т░єТІЊт▒Ћуџёт╣│тЈ░уГЅтЇќт«ХУЙЃСИ║тЁ│Т│еуџётєЁт«╣№╝їТѕЉС╗гт░єСИђСИђтЉѕуј░сђѓ

┬а

ТюгТќЄуЏ«тйЋ№╝џ

1сђЂУЄ┤ТгДуџёС║ДтЊЂтѕєтИЃтЈіТіцтЪјТ▓│

2сђЂУЄ┤ТгДтюеСИЇтљїт╣│тЈ░уџёС║ДтЊЂсђЂС╗иТа╝ти«т╝ѓтїќ№╝їтЈіТћХтЁЦтЇаТ»ћ

3сђЂУЄ┤ТгДУЃїтљјуџёСЙЏт║ћтЋє

4сђЂуќФТЃЁСИІ№╝їУиетбЃућхтЋєтцДтЇќуџёТћХуЏіт»╣Т»ћ

┬а

СИЊТ│еТЅЊуБе№╝їУЄ┤ТгДу╗ЃтЦйС║ДтЊЂтіЪ

УЄ┤ТгДСИ╗УљЦУЄфТюЅтЊЂуЅїт«ХтЁисђЂт«Хт▒ЁсђЂт║ГжЎбтњїт«ауЅЕу│╗тѕЌуГЅт«Хт▒Ёу▒╗С║ДтЊЂуџёуаћтЈЉсђЂУ«ЙУ«Атњїжћђтћ«№╝їТЌЌСИІ SONGMICSсђЂVASAGLEсђЂFEANDREA СИЅтцДУЄфТюЅтЊЂуЅїС║ДтЊЂтюеТгДуЙјуГЅтцџтю░УјитЙЌУ«цтЈ»сђѓ

┬а

ТѕфУЄ│тј╗т╣┤т║Ћ№╝їУЄ┤ТгДС║ДтЊЂТХЅтЈі257СИфу╗єтѕєтЊЂу▒╗№╝їТ»ЈСИђу╗єтѕєтЊЂу▒╗СИІТюЅтцџСИфSPUтЈіSKU№╝їС║ДтЊЂSPUТЋ░жЄЈУЙЙ3025СИфсђѓСИ╗УдЂС║ДтЊЂТїЅуЁДСй┐ућетю║ТЎ»тѕєтИЃтдѓСИІ№╝џ

┬а

┬а

С╗јтю║ТЎ»УДњт║дуюІ№╝їУЄ┤ТгДС║ДтЊЂУдєуЏќС║єтЇДт«цсђЂтјеТѕ┐сђЂт«бтјЁсђЂжЌетјЁсђЂт║ГжЎбсђЂТѕитцќуГЅСИЇтљїтю║ТЎ»№╝їтйбТѕљС║єСИЇтљїжБјТа╝тЈіТЮљУ┤еуџёт░ЈС╗Хт«Хт▒ЁућетЊЂсђЂтцДС╗Хт«цтєЁт«ХтЁитњїт║ГжЎбТѕитцќт«ХтЁиуГЅтцџу│╗тѕЌС║ДтЊЂуЪЕжўх№╝їтЈ»С╗ЦТ╗АУХ│ТХѕУ┤╣УђЁуџёСИђуФЎт╝ЈжЄЄУ┤ГжюђТ▒ѓсђѓ

┬а

СИџтєЁТЎ«жЂЇУ«цСИ║№╝їуЏИТ»ћуєЪу╗ЃуџёУ┐љУљЦТіђтиД№╝їСИЊТ│еС║јС║ДтЊЂТЅЊуБеТЏ┤УЃйтцЪСй┐Тќ░тЊЂУё▒жбќУђїтЄ║сђѓ

┬а

УЄ┤ТгДжЄЇУДєС║ДтЊЂтѕЏТќ░№╝їУ»ЦтЁгтЈИТјбу┤буџёС║ДтЊЂТъёуГЉРђюУўЉУЈЄт╝ЈТеАтъІРђЮуљєУ«║№╝їт░єС║ДтЊЂуаћтЈЉУ┐ЄуеІтѕєСИ║СИЅСИфжўХТ«х№╝џ

┬а

уггСИђСИфжўХТ«хТў»тЪ║уАђт▒ѓжЮб№╝їТъёуГЉС║ДтЊЂжЏХжЃеС╗Хт╣│тЈ░№╝їтЁХСИГтїЁтљФтцДжЄЈуџёТаЄтЄєжђџућеС╗ХтњїжђѓжЄЈжЮъТаЄС╗Х№╝ЏуггС║їСИфжўХТ«хТў»у╗ётљѕТѕљтъІжўХТ«х№╝їтЇ│ућ▒жЏХжЃеС╗ХжђџУ┐ЄСИЇтљїуџёТјњтѕЌу╗ётљѕтйбТѕљтцџТаитїќуџёС║ДтЊЂ№╝ЏТюђтљј№╝їтйЊт░єу╗ётљѕУђїТѕљуџёС║ДтЊЂуй«С║јСй┐ућетю║ТЎ»СИГ№╝їжђџУ┐ЄСИ░т»їуџё CMF№╝ѕColor№╝їMaterial & Finish№╝їжбюУЅ▓сђЂТЮљТќЎсђЂУАежЮбтцёуљє№╝ЅуџётЈўтїќ№╝їТъёт╗║УхиСИЇтљїуџёС║ДтЊЂуЪЕжўх№╝їТюђу╗ѕт«ъуј░С║ДтЊЂт╝ђтЈЉтЉеТюЪу╝ЕуЪГсђЂтјЪТЮљТќЎжЄЄУ┤ГтЈіућЪС║ДУДёТеАтїќуџёС╝ўті┐сђѓтЁХVASAGLE farmhouseу│╗тѕЌС║ДтЊЂт░▒Тў»У┐ЎСИђтЂџТ│ЋуџёС╗БУАесђѓ

┬а

т«Хт▒ЁС║ДтЊЂтцџТюЅСйЊуД»тцДсђЂжюђт«ЅУБЁуџёуЅ╣уѓ╣№╝їС╣ЪтЏаТГцС║ДућЪУ┐љУЙЊтГўтѓеСИЇСЙ┐сђЂТХѕУ┤╣УђЁт«ЅУБЁтЏ░жџЙуџёжЌ«жбўсђѓСИ║Сй┐С╣░т«Хт»╣С║ДтЊЂт«ЅУБЁтЈіСй┐ућеСйЊжфїУЅ»тЦй№╝їт╣ХС┐ЮУ»ЂС║ДтЊЂуџёу╗ЈТхјТЋѕуЏі№╝їУЄ┤ТгДС╝џтюеС║ДтЊЂУ«ЙУ«Ауј»УіѓсђЂућЪС║ДтиЦУЅ║сђЂтїЁУБЁСйЊуД»тњїТЉћу«▒ТаЄтЄєжЃйтї║тѕФС║јС╝ау╗Ът«ХтЁиС║ДтЊЂтњїУдЂТ▒ѓ№╝їтюеТ╗АУХ│жЏєУБЁу«▒СйЊуД»тѕЕућеТюђтцДтїќсђЂжђѓжЁЇт╣│тЈ░С╗ЊтѓежЁЇжђЂУ┤╣ТћХУ┤╣т░║т»ИТаЄтЄєтњїжЋ┐УиЮуд╗У┐юуеІУ┐љУЙЊуџётЅЇТЈљСИІ№╝їУ┐ЏУАїС║ДтЊЂсђЂу╗ЊТъётњїтиЦУЅ║тѕЏТќ░сђѓ

┬а

т»╣С║јСйЊуД»тњїжЄЇжЄЈУЙЃтцДуџёт«ХтЁит«Хт▒ЁС║ДтЊЂ№╝їУЄ┤ТгДжЄЄућеС║єтЈ»ТІєУБЁуџёу╗ЊТъёУ«ЙУ«АтњїУђљуб░ТЉћуџёт╣│ТЮ┐тїЁТЮљУ«ЙУ«А№╝їС╗јТеАтЮЌтїќжЃеС╗ХсђЂтЈ»ТІєтЇИт╝Ју╗ёУБЁсђЂТЅЂт╣│тїќтїЁУБЁУДњт║дуаћтЈЉ№╝їУ┐ЏУАїУъЇтљѕтѕЏТќ░сђѓ

┬а

СЙІтдѓ№╝їтЁХСИђуДЇтИдТюЅжЂ«жў│ТЮ┐уџёС╝ЉжЌ▓У║║ТцЁ№╝їтюеТћ╣У┐Џтљј№╝їтЈ»Т╗АУХ│ТХѕУ┤╣УђЁУ║║тЇДС╝ЉжЌ▓уіХТђЂСИІт»╣жЂ«жў│ТЮ┐ТЌау║ДУ░ЃУіѓуџёжюђТ▒ѓ№╝їСИћтЁЇт«ЅУБЁУ«ЙУ«А№╝їуюЂТјЅућеТѕиуџёт«ЅУБЁуЌЏуѓ╣сђѓтЈдСИђуДЇСЙ┐Тљ║тљіт║і№╝їТћ╣У┐Џтљјуџётљіт║іТюеТБњСИ║у╗ёУБЁу╗ЊТъё№╝їтЄЈт░ЈСйЊуД»№╝їтбътіаС║єСЙ┐Тљ║ТђД№╝ЏТюеТБњС╣Ъућ▒уЏ┤ТюеТБњТћ╣СИ║т╝»ТюеТБњ№╝їтЄЈт░ЈСЙДу┐╗жБјжЎЕ№╝їТЈљтЇЄС║єтљіт║іт«ЅтЁеТђДсђѓ

┬а

┬а

┬а

УЄ┤ТгДуџёСИђТгЙУЈ▒тйбУЙ╣ТАї№╝їтюеТіЋтЁЦтИѓтю║тљјуЪГТЌХжЌ┤тєЁУјитЙЌУ«цтЈ»№╝їжћђжЄЈт┐ФжђЪТћђтЇЄ№╝їтюеСИЇтй▒тЊЇС║ДтЊЂтцќУДѓуџётЅЇТЈљСИІ№╝їтЁгтЈИжђџУ┐Єу╗ЊТъёС╝ўтїќтјІу╝ЕС║єС║ДтЊЂуџётїЁУБЁт░║т»И№╝їУ┐ЏУђїжЎЇСйјС║єуЅЕТхЂТѕљТюгсђѓ

┬а

┬а

┬а

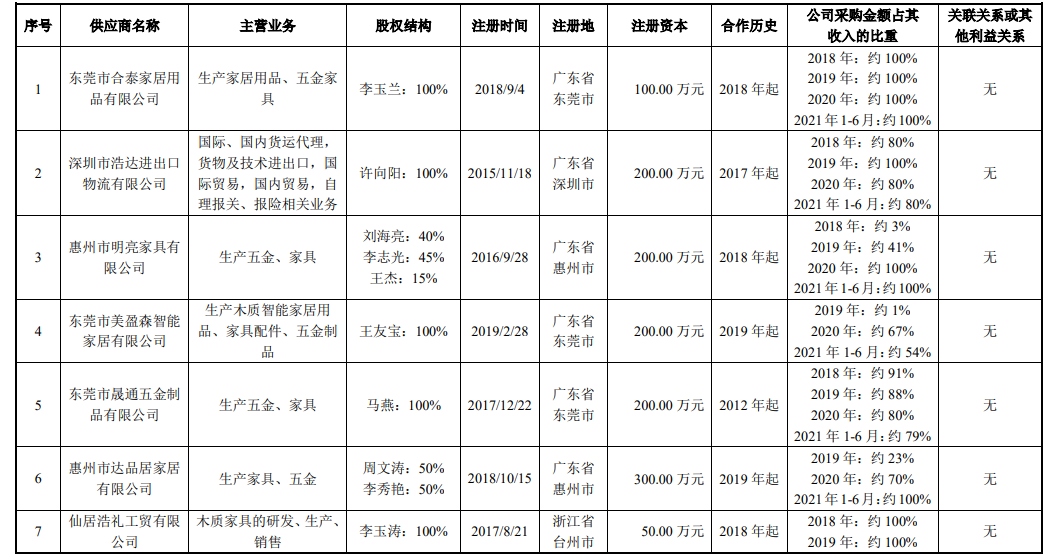

УЄ┤ТгДт»╣уаћтЈЉуџёТіЋтЁЦСИЇТќГтіатцД№╝їтЁХС║ДтЊЂуаћтЈЉСИ╗УдЂтѕєСИ║УЄфСИ╗уаћтЈЉсђЂтљѕСйют╝ђтЈЉтњїжђЅтЊЂТеАт╝Јсђѓ2018т╣┤сђЂ2019т╣┤сђЂ2020т╣┤тЈі2021СИітЇіт╣┤№╝їУЄ┤ТгДТ»Јт╣┤Тќ░тбъуџёУЄфСИ╗уаћтЈЉуџёС║ДтЊЂУ«ЙУ«АТгЙт╝ЈТЋ░жЄЈтѕєтѕФСИ║ 604 СИфсђЂ612 СИфсђЂ1587 СИфтњї 681 СИф№╝їтЁХСИГТюђу╗ѕт«џуе┐ућЪС║ДуџёС║ДтЊЂТгЙт╝ЈТЋ░жЄЈтѕєтѕФСИ║ 214 СИфсђЂ274 СИфсђЂ582 СИфтњї 255 СИфсђѓућ▒УЄфСИ╗уаћтЈЉТѕљТъютИдТЮЦуџёТћХтЁЦтЇаТ»ћтѕєтѕФСИ║ 11.99%сђЂ17.35%сђЂ26.19%тњї 27.64%№╝їТ»ћСЙІжђљт╣┤ТЈљжФўсђѓ

┬а

тюеТГцТюЪжЌ┤№╝їУЄ┤ТгДуџёуаћтЈЉУ┤╣ућетѕєтѕФСИ║ 416.32 СИЄтЁЃсђЂ1042.95 СИЄтЁЃсђЂ1276.93 СИЄтЁЃтњї 1157.35 СИЄтЁЃ№╝ї2018-2020 т╣┤уџёт╣┤тцЇтљѕтбъжЋ┐ујЄУЙЙ 75.13%сђѓ

┬а

ТѕфУЄ│2021т╣┤6Тюѕ30ТЌЦ№╝їУЄ┤ТгДтЈітГљтЁгтЈИТІЦТюЅ 314 жА╣СИЊтѕЕТіђТю»сђѓСйєТђ╗СйЊУђїУеђ№╝їт«ХтЁит«Хт▒Ёт▒ъС║јС╝ау╗ЪТХѕУ┤╣тЊЂ№╝їУЄ┤ТгДтюеС║ДтЊЂУ«ЙУ«АТќ╣жЮбуџёТаИт┐ЃТіђТю»ТѕќСИЊтѕЕТіђТю»тцџСИ║тцќУДѓСИЊтѕЕ№╝їТіђТю»тБЂтъњуЏИт»╣УЙЃСйј№╝їтГўтюеУбФтцЇтѕХТеАС╗┐уџёжБјжЎЕсђѓ

┬а

тюе2018т╣┤УЄ│2021т╣┤СИітЇіт╣┤№╝їУЄ┤ТгДтюеС║џжЕгжђіуГЅт╣│тЈ░С║ДућЪ48 УхиС║ДтЊЂУ«ЙУ«АУбФТеАС╗┐уџётцќУДѓСИЊтѕЕСЙхТЮЃУАїСИ║№╝їУбФТеАС╗┐С║ДтЊЂтїЁТІгуЃЪуЂ░УЅ▓уїФуѕгТъХсђЂСИЅУДњТІ╝ТјЦуГЅжЄјжцљтъФсђЂтюєжЋюТб│тдєтЈ░сђЂPUтіътЁгТцЁсђЂС╗┐УЌцу╝ќТ┤ЌУАБу»«уГЅ№╝їтЁХтљЉт╣│тЈ░ТіЋУ»ЅТѕљтіЪтљј№╝їуФЎуѓ╣СИІТъХС║єуЏИтЁ│СЙхТЮЃС║ДтЊЂсђѓ

┬а

УЄ┤ТгДС╣ЪТюЅУ┐ЄСЙхТЮЃсђѓтюеСИіУ┐░ТЌХжЌ┤тєЁ№╝їУЄ┤ТгДтГўтюе 9 УхиСЙхуі»уггСИЅТќ╣С║ДтЊЂУ«ЙУ«АуџёТЃЁтйбсђѓт»╣ТГцу▒╗ТЃЁтєх№╝їтЁгтЈИТћХтѕ░уггСИЅТќ╣т╣│тЈ░жђџуЪЦТѕќтЙІтИѕС┐Атљј№╝їу╗ЈуА«У«цуА«т«ъСИ║СЙхТЮЃС║ДтЊЂ№╝їтѕЎуФІтЇ│тЂютћ«уЏИтЁ│С║ДтЊЂ№╝їт╣ХжЂ┐тЁЇтљїу▒╗С║ДтЊЂтєЇТгАтЈЉућЪСЙхТЮЃУАїСИ║сђѓ

┬а

УЄ┤ТгДТіЦтЉіТюЪтєЁ№╝їТХЅтЈіСЙхТЮЃуџёС║ДтЊЂТћХтЁЦтѕєтѕФСИ║ 120.26 СИЄтЁЃсђЂ127.22 СИЄтЁЃсђЂ75.61 СИЄтЁЃтњї 231.79 СИЄтЁЃ№╝їтЇатйЊТюЪУљЦСИџТћХтЁЦуџёТ»ћСЙІтѕєтѕФСИ║ 0.08%сђЂ0.05%сђЂ0.02%тњї 0.07%№╝їжЄЉжбЮтЈітЇаТ»ћУЙЃт░Јсђѓ

┬а

жФўт«бтЇЋС╗иТѕљУЄ┤ТгДУљЦТћХтѕЕтЎе

┬а

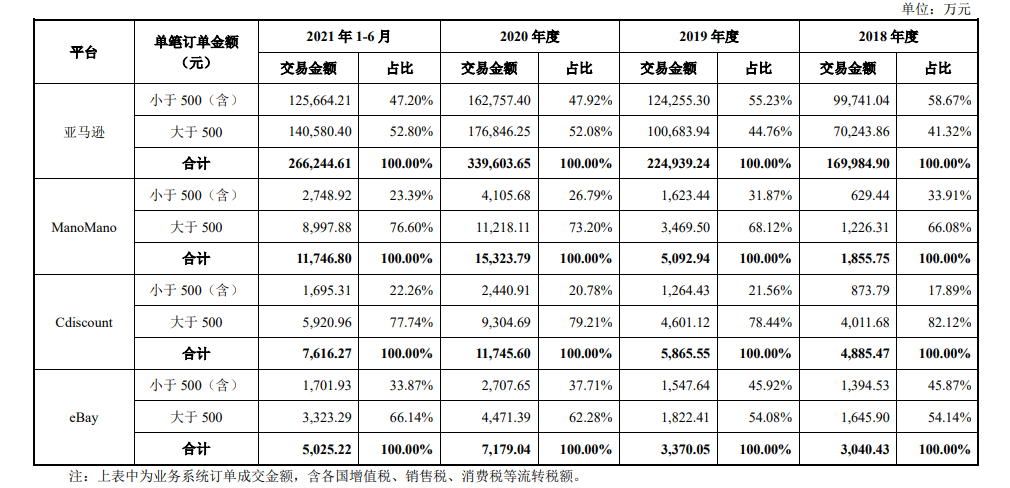

УЄ┤ТгДуџёС║ДтЊЂСИ╗УдЂтюеС║џжЕгжђісђЂManoManoсђЂCdiscountсђЂeBayтњїKauflandуГЅућхтЋєт╣│тЈ░СИіУ┐ЏУАїжћђтћ«№╝їУ┐ЎС║ћтцДућхтЋєт╣│тЈ░тљёТюЪТћХтЁЦтљѕУ«АтЇатЁгтЈИу║┐СИіB2C ТИажЂЊжћђтћ«ТћХтЁЦуџёТ»ћСЙІтѕєтѕФСИ║99.90%сђЂ99.43%сђЂ96.39%тњї 94.01%сђѓ

┬а

2012т╣┤№╝їУЄ┤ТгДт╝ђтДІтюеС║џжЕгжђіт╝ђт▒ЋСИџтіА№╝Џ2017т╣┤Ухит╝ђтДІтюеManoManoт╣│тЈ░т╝ђт▒ЋСИџ тіА№╝Џ2016т╣┤Ухит╝ђтДІтюеCdiscountт╝ђт▒ЋСИџтіА№╝Џ2012т╣┤Ухит╝ђтДІтюеeBayт╝ђт▒ЋСИџтіА№╝Џ2018т╣┤Ухит╝ђтДІтюеKauflandт╝ђт▒ЋСИџтіАсђѓ

┬а

Та╣ТЇ«тљёСИфт╣│тЈ░ТЃЁтєхСИЇтљї№╝їУЄ┤ТгДтюеТ»ЈСИфт╣│тЈ░уџёС║ДтЊЂу╗ЊТъёС╣ЪТюЅСИђт«џуџёти«т╝ѓсђѓтЁХтюеС║џжЕгжђіт╣│тЈ░жћђтћ«С║ДтЊЂтЊЂу▒╗ТюђСИ║жйљтЁе№╝їТЌбтїЁТІгС║єтіътЁгТАїсђЂућхтіетЇЄжЎЇТАїсђЂућхуФъТцЁсђЂТ▓ЎтЈЉсђЂТќЌТЪюсђЂтїќтдєТЪюсђЂТ▓ЎтЈЉтЦЌУБЁсђЂт║ГжЎбтЦЌУБЁуГЅтљёу│╗тѕЌтцДС╗ХсђЂжФўтЇЋС╗иС║ДтЊЂ№╝їтљїТЌХС╣ЪтїЁТІгС║єУЙЃтцџтѓеуЅЕТъХсђЂТћХу║│уЏњсђЂждќжЦ░уЏњсђЂУАБТњЉсђЂУАБтИйжњЕсђЂтљіт║ісђЂУЄфУАїУйдТъХсђЂуїФуфЮуІЌуфЮуГЅтљёу│╗тѕЌт░ЈС╗ХсђЂСйјтЇЋС╗иС║ДтЊЂсђѓ

┬а

ManoManoТў»СИђСИфС╗ЦСИЊТ│еС║јDIYт«Хт▒ЁУБЁжЦ░тњїтЏГУЅ║тИѓтю║СИ║жЄЇУдЂуЅ╣УЅ▓уџёућхтЋєт╣│тЈ░№╝їУЄ┤ТгДтюеУ»Цт╣│тЈ░С║джЄЇуѓ╣Тјет╣┐жћђтћ«т║ГжЎбу│╗тѕЌС║ДтЊЂтЈіуЏИтЁ│ТѕитцќС║ДтЊЂ№╝їућ▒С║јт║ГжЎбТѕитцќу▒╗С║ДтЊЂТђ╗СйЊСИітЇЋтЊЂУ┤Дтђ╝УЙЃтцД№╝їтЏаТГцУ»Цт╣│тЈ░жФўС╗иУ«бтЇЋтЇаТ»ћуЏИт»╣УЙЃжФўсђѓ

┬а

Тђ╗СйЊУђїУеђ№╝їУЄ┤ТгДтюетЄаСИфућхтЋєт╣│тЈ░СИіуџёт«бтЇЋС╗иуЏИт»╣Тў»УЙЃжФўуџёсђѓС╗ЦManoManoт╣│тЈ░СИ║СЙІ№╝їТіЦтЉіТюЪтєЁ№╝їУЄ┤ТгДтЇЋугћУ«бтЇЋтцДС║ј500 тЁЃуџётЇаТ»ћУХЁУ┐Є65%№╝їСИћжђљТюЪТЈљтЇЄ№╝їтЇЋугћУ«бтЇЋтцДС║ј1000тЁЃуџёУ«бтЇЋтЇаТ»ћу║дСИ║ 30%№╝їтЁХС╗ќтЄаСИфт╣│тЈ░тЇЋугћУ«бтЇЋС╗иТа╝С╣ЪтЙѕжФў№╝їтюеС║џжЕгжђісђЂeBayуГЅт╣│тЈ░№╝їУЄ┤ТгДС║ДтЊЂтЇЋугћУ«бтЇЋтЇаТ»ћУЙЃжФўуџёС╗иТа╝тї║жЌ┤СИ║500-1000тЁЃсђѓ

┬а

ТіЦтЉіТюЪтєЁ№╝їтЇЋугћУ«бтЇЋжЄЉжбЮТїЅуЁД500тЁЃСИ║уЋїжЎљ№╝ї2021т╣┤тњї2022т╣┤№╝їУЄ┤ТгДт«Хт▒ЁтюеС║џжЕгжђісђЂeBayуГЅт╣│тЈ░уџётЇЋугћУ«бтЇЋжЄЉжбЮТЃЁтєхТў»№╝їтцДС║ј500тЁЃуџётЇЋугћУ«бтЇЋтЮЄжФўС║јт░ЈС║ј500тЁЃуџёсђѓУ┐ЎТаиуџёт«бтЇЋС╗и№╝їТў»тцџт░ЉУиетбЃтЇќт«ХТбдт»љС╗ЦТ▒ѓуџё№╝Ђ

┬а

№╝ѕтљёСИфт╣│тЈ░ТїЅУ«бтЇЋжЄЉжбЮтѕєт▒ѓуџёС║цТўЊжЄЉжбЮтЈітЇаТ»ћТЃЁтєх№╝Ѕ

┬а

УЄ┤ТгДС║ДтЊЂт«бтЇЋС╗ижФў№╝їСй┐ућетЉеТюЪуЏИт»╣УЙЃжЋ┐№╝їСИ╗УдЂСИ║УЙЃСИ║Уђљућеуџёт«ХтЁит«Хт▒ЁућетЊЂ№╝їжѓБС╣ѕС║ДтЊЂуџётцЇУ┤ГујЄт░▒ТѕљС║єСИђСИфжЌ«жбўсђѓ

┬а

т»╣С║јУђљућеТХѕУ┤╣тЊЂ№╝їТїЄТюЏСИђТгАУљЦжћђт░▒УЃйУ┐ЁжђЪУйгтїќТў»СИЇтцфтЈ»УЃйуџёсђѓтдѓСйЋТЅЊжђџУљЦжћђжЊЙУи»уџётЉб№╝ЪУЄ┤ТгДжћђтћ«тЅ»Тђ╗УБЂтѕўТўјС║«тѕєС║ФС║єС╗ќС╗гтюеС║џжЕгжђіт╣│тЈ░СИітЂџТ│ЋтдѓСИІ№╝џ

┬а

1сђЂТи▒УђЋуцЙС║цт╣│тЈ░№╝їУЂћтљѕKOLт╝║тїќтєЁт«╣УљЦжћђ№╝їУЄ┤ТгДтюеFacebookсђЂInstagramсђЂYoutubeуГЅ7СИфТхитцќСИ╗ТхЂуцЙтфњт╣│тЈ░ТљГт╗║У┤дтЈи№╝їТќ╣СЙ┐т╣┐Т│ЏС╝аТњГтњїу▓ЙтЄєуљєУДБ№╝їт╣ХТЅЊжђаС║єУХЁУ┐Є2500+ТЋ░жЄЈуџёТхитцќKOLтљѕСйюУхёТ║љт║Њ№╝ї2021т╣┤тљѕСйюуџёТхитцќKOLУЙЙтѕ░1500+№╝їжђџУ┐ЄСИјуцЙС║цтфњСйЊKOLжЋ┐ТюЪТи▒т║дтљѕСйю№╝їСИЇТќГтй▒тЊЇТХѕУ┤╣УђЁт┐ЃТЎ║№╝їС╗јУђїТЈљтЇЄтЊЂуЅїж╗ЈТђДсђѓ

┬а

2сђЂТЅЊжђатю║ТЎ»тїќтЊЂуЅїТЌЌУѕ░т║Ќ№╝їтюет«їТѕљуФЎтцќТјет╣┐С╣Ітљј№╝їУЄ┤ТгДтИїТюЏТюђтљјУЃйтцЪт╝ЋТхЂтѕ░С║џжЕгжђіуФЎтєЁт«ъуј░жћђтћ«УйгтїќсђѓуёХтљјт░єтЊЂуЅїУДєУДЅТаЄтЄєтїќт║ћућетюеТЌЌУѕ░т║ЌтЊЂуЅїжАхжЮбсђЂС║ДтЊЂу║┐СИІтїЁУБЁСИі№╝їС╗ЦТГцтйбТѕљтЊЂуЅїтЇ░У▒АуџёСИђУЄ┤ТђДсђѓжђџУ┐ЄТЅЊжђаУЎџТІЪтю║ТЎ»№╝їт▒Ћуц║у│╗тѕЌтїќсђЂУДєУДЅтїќуџёС║ДтЊЂтЁЃу┤а№╝їТјетЄ║тю║ТЎ»тїќУДєжбЉуГЅ№╝їУ«ЕТХѕУ┤╣УђЁУЃйтцЪТЃ│У▒Ат«ъжЎЁСй┐ућеТЌХуџётю║ТЎ»№╝їУ┐ЏУђїТЈљтЇЄУйгтїќујЄсђѓ

┬а

у▓ЙтЄєуџёУљЦжћђт»╣УЄ┤ТгДуџёУљЦТћХУ┤Ауї«СИЇт░Ј№╝їтљїТЌХУЙЃжФўуџёт«бтЇЋС╗иС╣ЪУ«ЕтЁХжЮбт»╣т╣│тЈ░У┤╣ућетЈўтїќТЌХС╣ЪУАеуј░тЄ║С║єСИђт«џуџёРђюУђљТЅЊТђДРђЮсђѓ

┬а

У┐Љт╣┤ТЮЦ№╝їСИђС║ЏућхтЋєт╣│тЈ░У┤╣ућет»╣тЇќт«ХУљЦТћХтњїтѕЕТХдС╝џС║ДућЪСИђт«џуџётй▒тЊЇ№╝їС║јУЄ┤ТгДУђїУеђ№╝їтЄатцДућхтЋєт╣│тЈ░У┤╣ујЄуџётЈўтїќт»╣тЁХт╣ХТюфжђаТѕљтй▒тЊЇсђѓ

┬а

т░▒УЄ┤ТгДжћђтћ«тЇаТ»ћУЙЃжФўуџёС║џжЕгжђіт╣│тЈ░УђїУеђ№╝ї2019 т╣┤6Тюѕ5ТЌЦ№╝їУІ▒тЏйуФЎуѓ╣жћђтћ«С╗иТа╝УХЁУ┐Є175уБЁуџётЋєтЊЂтЈітЁХС╗ќТгДТ┤▓уФЎуѓ╣жћђтћ«С╗иТа╝УХЁУ┐Є200ТгДтЁЃуџётЋєтЊЂ№╝їжћђтћ«СйБжЄЉУ┤╣ујЄС╗ј15%СИІУ░ЃУЄ│ 10%№╝Џ2020т╣┤2Тюѕ18ТЌЦ№╝їтїЌуЙјуФЎуѓ╣т░єТѕитцќт«ХтЁиТЋ┤тљѕУЄ│т«ХтЁитЊЂу▒╗СИГ№╝їт»╣С║јт«ХтЁитЊЂу▒╗Тђ╗жћђтћ«С╗иТа╝СИГУХЁУ┐Є200уЙјтЁЃуџёжЃетѕє№╝їжћђтћ«СйБжЄЉУ┤╣ујЄт░єС╗ј15%СИІУ░ЃУЄ│ 10%сђѓ

┬а

тЏаСИ║УЄ┤ТгДСИЊТ│еС║јт«ХтЁит«Хт▒ЁтЊЂу▒╗С║ДтЊЂжћђтћ«№╝їС║ДтЊЂтЇЋС╗иУЙЃжФў№╝їС║џжЕгжђіт»╣т«ХтЁитЊЂу▒╗жћђтћ«СйБжЄЉУ┤╣ујЄт«ъТќйтѕєТ«ху«Ауљє№╝їТюЅтіЕС║јтЁгтЈИТЈљжФўжФўжћђтћ«тЇЋС╗иС║ДтЊЂТѕќжФўжћђтћ«жбЮС║ДтЊЂуџётѕЕТХдуЕ║жЌ┤сђѓ

┬а

тЈдтцќ№╝їСИЇт░ЉТгДТ┤▓уФЎтЇќт«ХТ▓АТюЅтљѕУДёТ│етєїVAT№╝їт╣│тЈ░т╝║тѕХтЙЂТћХС╣ІТЌХ№╝їжА┐УДЅУЄфти▒тѕЕТХдтцДт╣ЁСИІТ╗ЉсђѓУђїУЄ┤ТгДУЄфжћђтћ«С╗ЦТЮЦ№╝їСИђуЏ┤жђџУ┐ЄТІЦТюЅVAT уејтЈиуџётбЃтцќТ│ЋС║║СИ╗СйЊТ│етєїС║џжЕгжђіУ┤дтЈи№╝їт╣ХТа╣ТЇ«тйЊтю░уејТ│ЋСЙЮТ│Ћу╝┤уеј№╝їСИЇТХЅтЈітіаТћХVAT У┤╣ућеуџёТЃЁтєхсђѓ

┬а

т╣│тЈ░У┤╣ућеУ┐ўтїЁТІгСИђС║ЏСИіТъХУ┤╣уће№╝їТіЦтЉіТюЪтєЁ№╝їУЄ┤ТгДтюеС║џжЕгжђіСИіуџётюетћ«SKUТЋ░жЄЈу┤»У«АУЙЙ1.08 СИЄСИфтидтЈ│№╝їТЅђС╗ЦСИЇТХЅтЈітцДТЅ╣жЄЈСИіТъХУ┤╣ућесђѓ

┬а

С╗ЦСИітЄауѓ╣ТЮЦуюІ№╝їС║џжЕгжђітЈЉтИЃуџёСИђу│╗тѕЌт╣│тЈ░У┤╣ујЄУ░ЃТЋ┤тЈўтїќ№╝їт»╣УЄ┤ТгДуџёу╗ЈУљЦСИЇтГўтюежЄЇтцДСИЇтѕЕтй▒тЊЇсђѓ

┬а

ManoManoсђЂCdiscountсђЂeBay тњї KauflandтЁХС╗ќтЄаСИфућхтЋєт╣│тЈ░У┤╣ујЄтЈўтїќСИЇтцД№╝їжЃетѕєт╣│тЈ░жћђтћ«СйБжЄЉТюЅСИђт«џуџёСИіУ░Ѓ№╝їСйєУЄ┤ТгДтюеУ┐ЎС║Џт╣│тЈ░уџёжћђтћ«тЇаТ»ћСИЇтцД№╝їтіаС╣Іжћђтћ«ТћХтЁЦтцДт╣ЁтбъжЋ┐№╝їТЅђС╗ЦтЁгтЈИтюеУ┐ЎС║ЏСИ╗УдЂућхтЋєт╣│тЈ░т╝ђт▒ЋСИџтіАС╗ЦТЮЦ№╝їт╣│тЈ░СИџтіАТеАт╝ЈсђЂу╗ЈУљЦуГќуЋЦТюфтЈЉућЪжЄЇтцДСИЇтѕЕтЈўтїќсђѓ

┬а

тцДтЇќУЃїтљјСЙЏт║ћжЊЙУхёТ║љ

┬а

уггСИЅТќ╣т╣│тЈ░С╣Ітцќ№╝їУЄ┤ТгДУ┐ўТІЊт▒ЋС║єуІгуФІуФЎ№╝їСИ╗УдЂтюеТгДТ┤▓тњїуЙјтЏйУ┐ЏУАїтЁетЊЂу▒╗С║ДтЊЂуџёу║┐СИіжћђтћ«сђѓТіЦтЉіТюЪтљёТюЪ№╝їтЁгтЈИУЄфУљЦуІгуФІуФЎт«ъуј░уџёжћђтћ«ТћХтЁЦтЇаТ»ћтѕєтѕФСИ║0.02%сђЂ0.05%сђЂ0.85%тњї1.60%сђѓ

┬а

№╝ѕУЄ┤ТгДтюеТгДуЙјуІгуФІуФЎуџёУ«ЙуФІтњїу╗ЈУљЦТЃЁтєх№╝Ѕ

┬а

тЁгтЈИтюеТгДуЏЪсђЂУІ▒тЏйтЈіуЙјтЏйС╗ЦУЄфУљЦуІгуФІуФЎТеАт╝Јт╝ђт▒Ћу╗ЈУљЦугдтљѕуЏИтЁ│тЏйт«ХТѕќтю░тї║уЏИтЁ│Т│ЋтЙІТ│ЋУДётЈіуЏЉу«АУдЂТ▒ѓсђѓ

┬а

ТюфТЮЦуІгуФІуФЎС╣ЪС╝џТў»УЄ┤ТгДУђЃУЎЉТїЂу╗ГТІЊт▒ЋуџёТИажЂЊС╣ІСИђсђѓСИђуЏ┤С╗ЦТЮЦ№╝їУЄ┤ТгДуџёжћђтћ«ТИажЂЊуЏИт»╣жЏєСИГ№╝їтЁ│С║јтбъУ«ЙТќ░уФЎуѓ╣тњїтљју╗ГтЄєтцЄТЃЁтєх№╝їУЄ┤ТгДУАеуц║2021т╣┤6Тюѕ30ТЌЦУЄ│С╗іт╣┤3ТюѕСИГТЌг№╝їтЁгтЈИТџѓТЌатбъУ«ЙТќ░уФЎуѓ╣сђЂТІЊт▒ЋтЁХС╗ќућхтЋєт╣│тЈ░тњїжћђтћ«ТИажЂЊуџёТЃЁтєх№╝їСйєтљју╗ГС╝џУђЃУЎЉТІЊт▒ЋУ«АтѕњсђѓУ«АтѕњСИ╗УдЂтїЁТІгС╗ЦСИІТИажЂЊ№╝џ

┬а

1сђЂуггСИЅТќ╣т╣│тЈ░жћђтћ«ТИажЂЊ№╝џ2022 т╣┤№╝їУЄ┤ТгДУ«АтѕњУ┐ЏтЁЦуџёB2Cт╣│тЈ░уФЎуѓ╣СИ╗УдЂТюЅжђЪтЇќжђџТ│ЋтЏйуФЎ№╝їтЁХС╗ќУђЃт»ЪСИГуџёB2Cт╣│тЈ░С╣ЪУЂџуёдтюеуЏ«тЅЇтЁгтЈИти▓у╗ЈУдєуЏќуџётЏйт«ХтИѓтю║сђѓ

┬а

2сђЂуІгуФІуФЎТИажЂЊ№╝џУЄ┤ТгДТЈљтѕ░т░єт»╣УЄфУљЦуІгуФІуФЎУ┐ЏУАїТЋ┤СйЊтЇЄу║Д№╝їТЅЊжђаућеТѕиуцЙтї║№╝їтбът╝║т┐аУ»џућеТѕиу▓ўТђД№╝їТЈљтЇЄС║ДтЊЂтцЇУ┤ГујЄсђѓ

┬а

3сђЂB2B жћђтћ«ТИажЂЊ№╝џу║┐СИіB2B Тќ╣жЮб№╝їУЄ┤ТгДт░єу╗Ду╗ГТи▒УђЋС║џжЕгжђі VendorсђЂ Wayfair уГЅуЪЦтљЇу║┐СИіУЄфУљЦт╣│тЈ░№╝їуЏ«тЅЇТГБСИј Wayfair Т┤йУ░ѕТІЊт▒ЋтЁХтіаТІ┐тцДтИѓтю║№╝ЏУ┐ЏСИђТГЦТІЊт▒Ћу║┐СИІтЋєУХЁуГЅтцДт«бТѕиТИажЂЊ№╝їТ»ћтдѓ TargetсђЂThe Home DepotсђЂE-mart уГЅт«бТѕисђѓ

┬а

У┐Љт╣┤ТЮЦ№╝їТюЅСИЇт░ЉСИџтєЁУиетбЃуІгуФІуФЎтЊЂуЅїт╝ѓтєЏуфЂтЄ║№╝їТѕљСИ║тЊЂуЅїтЄ║ТхижбєтЪЪуџёСй╝Сй╝УђЁ№╝їжџЈуЮђт»╣ТхитцќтИѓтю║у╗Ду╗Гу▓ЙУђЋу╗єСйю№╝їтіаСИіжЋ┐ТюЪСИ╗С╣ЅтіаТїЂ№╝їУЄ┤ТгДТюфТЮЦтЈ»ТюЪсђѓ

┬а

СИђСИфУиетбЃтцДтЇќТѕќтЊЂуЅїуџёТїЂу╗ГтЈЉт▒Ћ№╝їтЁХУЃїтљјуџёСЙЏт║ћжЊЙУхёТ║љС╣Ътђ╝тЙЌТѕЉС╗гТјбуЕХсђѓ

┬а

С╗јтЁХТіФжю▓уџёС┐АТЂ»ТЮЦуюІ№╝їУЄ┤ТгДтюеТіЦтЉіТюЪтєЁтњї14т«ХТѕљуФІт╣┤жЎљУЙЃуЪГсђЂтљѕСйют╣┤жЎљУЙЃуЪГТѕќСИ╗УдЂСИ║тЁгтЈИТюЇтіАуџёСИ╗УдЂСЙЏт║ћтЋєсђѓ

┬а

УЃйСИ║тцДтЇќСЙЏУ┤Д№╝їУ┐ЎС║ЏСЙЏт║ћтЋєжЃйТў»С╗ђС╣ѕТЮЦтц┤№╝ЪТЇ«С║єУДБ№╝їУ┐Ў14т«ХСИГуџёжЃетѕєСЙЏт║ћтЋєСИ║СИјтЁгтЈИтљѕСйютцџт╣┤уџёСЙЏт║ћтЋєТЅђТќ░У«ЙуФІуџётљїСИђТјДтѕХСИІтЁгтЈИ№╝їУ┐ўТюЅт░▒Тў»жЃетѕєСЙЏт║ћтЋєтЁитцЄУЙЃт╝║уџёТќ░тЊЂуаћтЈЉУ«ЙУ«АжЁЇтљѕУЃйтіЏ№╝їУЃйтцЪСИјтЁгтЈИтЁ▒тљїС║ФТюЅТќ░тЊЂуЃГжћђтИдТЮЦуџётЈїУхбу╗ЊТъюсђѓ

┬а

┬а

№╝ѕУЄ┤ТгДжЃетѕєСЙЏт║ћтЋє№╝Ѕ

┬а

СИіУ┐░ТЈљтѕ░уџё14т«ХСЙЏт║ћтЋєтцДтцџСйЇС║јт╣┐СИюуюЂ№╝їтЁХТгАТў»ТхЎТ▒ЪуюЂсђѓТіЦтЉіТюЪтєЁ№╝їУЄ┤ТгДт»╣ТѕљуФІт╣┤жЎљУЙЃуЪГсђЂтљѕСйют╣┤жЎљУЙЃуЪГТѕќСИ╗УдЂСИ║тЁгтЈИТюЇтіАуџёуЏИтЁ│СЙЏт║ћтЋєжЄЄУ┤ГжЄЉжбЮтѕєтѕФСИ║1.14С║┐тЁЃсђЂ2.82С║┐тЁЃсђЂ6.36С║┐тЁЃтњї3.22С║┐тЁЃ№╝їтЇатљёТюЪжЄЄУ┤ГТђ╗жбЮТ»ћСЙІтѕєтѕФСИ║ 23.27%сђЂ29.38%сђЂ31.92%тњї 26.01%сђѓ

┬а

УЄ┤ТгДСИјуЏИтЁ│СЙЏт║ћтЋєСИ╗УдЂжђџУ┐Єжў┐жЄїти┤ти┤тЏйжЎЁуФЎТјЦТ┤йсђЂтљїСИђТјДтѕХСИІтЁгтЈИСИџтіАТЅ┐ТјЦсђЂТюІтЈІС╗Іу╗ЇсђЂтЇЋТќ╣жЮбСИ╗тіеУЂћу│╗уГЅТќ╣т╝Јт╗║уФІтљѕСйютЁ│у│╗№╝їСИЇтГўтюет╝ѓтИИТЃЁтєхсђѓуЏИтЁ│СЙЏт║ћтЋєтЈітЁХУѓАСИютЮЄжЋ┐ТюЪС╗јС║Іт«ХтЁит«Хт▒ЁС║ДтЊЂућЪС║ДсђЂтѕХжђаУАїСИџсђѓ

┬а

2021т╣┤УљЦТћХУ┐Љ60С║┐№╝їУЄ┤ТгДТїЂу╗ГтЈЉтіЏ

┬а

У┐Єтј╗СИцт╣┤№╝їТгДуЙјуГЅтцџтю░тї║уќФТЃЁСИЇТќГтЈЇтцЇ№╝їтљётЏйтцџТгАт«ъТќйт▒Ёт«Хжџћуд╗сђЂт░ЂтЪјжЌГт║ЌуГЅжў▓уќФТјфТќй№╝їУ┤ГуЅЕжюђТ▒ѓтљЉу║┐СИіУйгуД╗№╝їТхитцќтИѓтю║ућхтЋєТИЌжђЈујЄУ┐ЁжђЪТЈљжФўсђѓ2020 т╣┤№╝їтЁеуљЃсђЂТгДТ┤▓тЈіуЙјтЏйуџёућхтЋєТИажЂЊжЏХтћ«жбЮтЇатљётю░тї║жЏХтћ«Тђ╗жбЮуџёТ»ћСЙІтѕєтѕФУЙЃСИіт╣┤т║дСИітЇЄ 4.4 %сђЂ4.2 %тњї 2.7 %№╝їтЮЄжФўС║јтљётю░тї║ 2019т╣┤тљїТ»ћтбът╣Ёсђѓ

┬а

уќФТЃЁтЈЉт▒ЋуЏ┤ТјЦТјетіеС║єУиетбЃућхтЋєС╝ЂСИџуџёТћХтЁЦтбъжЋ┐сђѓ

┬а

2020т╣┤№╝їУЄ┤ТгДуџёУљЦСИџТћХтЁЦтљїТ»ћтбът╣ЁСИ║ 70.75%№╝їжФўС║ј2019т╣┤уџё 45.83%№╝їУђїтЏйтєЁтЁХС╗ќУиетбЃућхтЋєтцДтЇќУ┐ЎСИђт╣┤уџёУљЦСИџТћХтЁЦтљїТ»ћтбът╣Ёт╣│тЮЄСИ║ 85.73%№╝їС╣ЪТўјТўЙжФўС║ј2019т╣┤уџё 39.93%сђѓ

┬а

┬а

2021т╣┤СИітЇіт╣┤№╝їУЄ┤ТгДУљЦТћХУЙЃтј╗т╣┤тљїТюЪтбъжЋ┐ 105.02%№╝їжбёУ«А2021т╣┤тЁет╣┤ТћХтЁЦУДёТеАУЙЙ 596,737.95 СИЄтЁЃтидтЈ│№╝їтљїТ»ћтбъжЋ┐ 50.27%сђѓ

┬а

уќФТЃЁТјетіеСИџу╗ЕтбъжЋ┐уџётљїТЌХ№╝їС╣ЪТЈљтЇЄС║єу╗ЈУљЦТѕљТюгсђѓ

┬а

тЁеуљЃуќФТЃЁтЈЉућЪтљј№╝їтЏйжЎЁТхиУ┐љСИ╗УдЂУѕфу║┐У┐љС╗иСИітЇЄТўЙУЉЌ№╝їУЄ┤ТгДСИ╗УљЦСИџтіАТѕљТюгСИГТхиУ┐љТѕљТюгтЇаТ»ћтЏаТГцтцДт╣ЁСИітЇЄ№╝їС╗ј 2020 т╣┤уџё 6.83%СИітЇЄУЄ│2021т╣┤1-6Тюѕуџё14.00%№╝їСИ╗ УљЦСИџтіАТѕљТюгТўЙУЉЌСИітЇЄ№╝їућ▒ТГцт»╝УЄ┤тЁгтЈИ 2021 т╣┤СИітЇіт╣┤УљЦСИџТћХтЁЦтцДт╣Ётбътіа№╝їСйєтЄђтѕЕ ТХдтЉѕуј░СИІжЎЇУХІті┐сђѓ

┬а

СИ║т║ћт»╣ТхиУ┐љС╗иТа╝тЈітцќТ▒ЄтИѓтю║Т│бтіе№╝їУЄ┤ТгДтѕХт«џС║єСИђу│╗тѕЌТјфТќйсђѓ

┬а

СИ║УјитЈќуе│т«џуџёСЙЏт║ћжЊЙС┐Южџю№╝їтЁгтЈИжЄЄућежЋ┐ТюЪтЇЈУ««уџёТќ╣т╝Јт╣│ТіЉжБјжЎЕсђѓтЁХСИјУѕ╣тЈИС╗БуљєТюЅжЋ┐ТюЪтЇЈУ««тЪ║уАђ№╝їСИћС╗ЦтЙђт╣┤т║дт▒Цу║дУ«░тйЋУЅ»тЦйсђЂтЄ║У┤ДжЄЈтЁиТюЅУДёТеАС╝ўті┐№╝їтЏаТГцуЏИТ»ћтИѓтю║тЇ│ТюЪС╗иТа╝№╝їУЄ┤ТгДжбёУ«А 2022 т╣┤УЃйтцЪУјитЈќуЏИт»╣СйјСйЇуџёТхиУ┐љС╗иТа╝сђѓТГцтцќ№╝їУЄ┤ТгДУ┐ўт░єжђџУ┐ЄТјДтѕХжЋ┐ТюЪтЇЈУ««СИјтИѓтю║тЇ│ТюЪуџёУ┤ДжЄЈТЮЃжЄЇтѕєжЁЇт»╣тє▓тИѓтю║Т│бтіежБјжЎЕ№╝їТЮЦС╝ўтїќт╣│тЮЄУ┐љС╗иТѕљТюгсђѓ

┬а

жЮбт»╣Т▒ЄујЄТ│бтіе№╝їУЄ┤ТгДти▓жђџУ┐Єжћђтћ«сђЂжЄЄУ┤ГуФ»уџётцџтИЂуДЇу╗Њу«Ќ№╝їтЄЈт░ЉтЇЋСИђтИЂуДЇТ▒ЄујЄТ│бтіет»╣у╗ЈУљЦуџётй▒тЊЇ№╝Џт╣ХуЂхТ┤╗У┐љућетцќТ▒ЄУ┐юТюЪтљѕу║дсђЂтцќтИЂУ┤иТгЙуГЅТќ╣т╝Јт║ћт»╣Т▒ЄујЄТ│бтіесђѓ

┬а

т░йу«АтцќуЋїСИЇуА«т«џтЏау┤аС╝Ќтцџ№╝їСйєТхитцќу║┐СИіт«ХтЁит«Хт▒ЁтИѓтю║уе│т«џтбъжЋ┐№╝їт╣┐жўћуџётИѓтю║уЕ║жЌ┤у╗ЎС║ѕС╝ЂСИџтЙѕтцДуџёС┐Ат┐Ѓсђѓ

┬а

┬а

Та╣ТЇ« Statista ТЋ░ТЇ«№╝їТгДТ┤▓т«ХтЁиућетЊЂућхтЋєТИажЂЊуџёТћХтЁЦС╗ј 2017 т╣┤уџё 256.73 С║┐уЙјтЁЃт┐ФжђЪтбътіа УЄ│ 2020 т╣┤уџё 372.34 С║┐уЙјтЁЃ№╝їжбёУ«Атюе 2025 т╣┤т░єУЙЙтѕ░ 519.64 С║┐уЙјтЁЃ№╝ЏСИјТГцтљїТЌХ№╝ї уЙјтЏйт«ХтЁиућетЊЂућхтЋєТИажЂЊуџёТћХтЁЦтюе 2025 т╣┤С╣Ът░єУЙЙтѕ░ 612.12 С║┐уЙјтЁЃсђѓ

┬а

С╗јжЋ┐У┐юТЮЦуюІ№╝їУЄ┤ТгДтЅЇТЎ»тЈ»ТюЪсђѓ

- TikTokТќ░ТЅІтИИУДЂуџёСИђС║ЏжЌ«жбўУДБуГћ№╝ЪтдѓСйЋТЈљтЇЄTikTokТќ░тЈиуџёТњГТћЙжЄЈтњїС║њтіеујЄ

- TikTokУ┤дтЈиУбФТџѓТЌХтЈЉуДЂС┐А№╝ЪТЋЎСйатдѓСйЋУй╗ТЮЙУДБтє│№╝Ђ

- т«ІжЏеуљдTikTokУ┤дтЈиуЦъуДўТЏЮтЁЅ№╝џТЈГуДўтЦ╣уџёТЌХт░џуДўу▒Ї№╝Ђ

- TikTokУ┤дтЈиУбФжћЂтї║№╝ЪУ┐ЎТІЏУ«ЕСйаУй╗ТЮЙУДБжћЂ№╝Ђ!

- СИЅтЈфуЙітЁЦжЕ╗TikTok№╝їуюІт«ЃС╗гтдѓСйЋтюежЋютц┤тЅЇтцДТћЙт╝ѓтйЕ№╝Ђ

- ТјбуДў TikTok СИГтЏйуЙјтЦ│У┤дтЈи№╝џжбютђ╝СИјТЅЇтЇјт╣ХтГўуџёуЙјтЦ│СИ╗ТњГ

- тдѓСйЋУЙетѕФTikTokУ┤дтЈиТў»тљдтЁ╗тЦй№╝їУ«ЕСйаУ┐юуд╗жЎљТхЂжБјжЎЕ№╝Ђ

- т«ЅтЇЊТЅІТю║Уй╗ТЮЙТ│етєїТхитцќTikTokУ┤дтЈи№╝їуюІУ┐ЎжЄї№╝Ђ